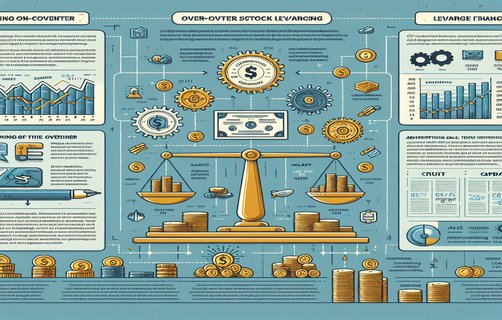

配资迷局:杠杆、利率与监管的平衡术

每一次牛熊转换,都像一场看不见的杠杆考场,股票配资既能放大收益也能放大风险。市场波动性在高杠杆环境下被乘数放大,短期流动性紧张会迅速触发强平链条。资本使用优化不是简单提升杠杆倍数,而是通过风险限额、杠杆分层、期限匹配与头寸对冲实现效率最大化。

把平台利率设置看作配资生态的温度表:利率过低会诱发过度杠杆化,过高又会抑制合理需求。利率策略应结合资金成本、违约率预测与市场波动性(参见Brunnermeier & Pedersen, 2009; Adrian & Shin, 2010),并采用阶梯利率与动态调节机制,给予短期高风险仓位更高的资金费用以抑制投机行为。

投资者资质审核必须超越表面合规:建立基于经验、风险承受力与资产流动性三维打分体系,结合KYC与行为性数据,设置差异化杠杆上限与保证金要求。收益回报调整不该只看名义年化,应纳入波动调整后的风险收益(如夏普比率)与资金使用效率评价。

较为详尽的分析流程建议如下:

1) 数据收集:成交、持仓、保证金率、历史回撤与流动性指标;

2) 风险建模:基于VaR、压力测试与尾部风险测算杠杆敏感度;

3) 利率/保证金策略设定:结合资金成本曲线与违约率曲线做动态定价;

4) 投资者分层与配额管理:按资质分配不同杠杆级别并实时调整;

5) 预警与强平策略:设置多级风控触发器并演练清算路径;

6) 回溯评估与制度优化:以实际违约与损失数据迭代参数。

监管层面则需关注市场系统性风险,防止平台通过外延化资金池或链式杠杆规避监管。国际与本土研究(IMF全球金融稳定报告,CSRC监管框架)均提示:透明度、保证金率弹性与跨平台信息共享,是抑制过度杠杆化的三道防线。

当配资成为市场常态,如何在促进资本效率与守住系统性风险之间做出均衡,是平台、投资者与监管者共同的课题。实现资本使用优化,不是单点改革而是生态共治:利率、资质、回报与风控必须被视为一个联动的控制系统。

评论

投资者Tom

这篇将利率和资质放在同等重要的位置,观点很实用,尤其是分层杠杆建议。

小白

写得通俗又专业,能否举个具体的利率阶梯案例?

FinanceGuru

引用了Brunnermeier & Pedersen,增加了权威感。建议补充国内监管细则的落地案例。

李晓明

喜欢最后的共治观点,配资平台应该更多做教育和透明披露。